易倍新闻

年年买理财emc易倍一度超52亿!突击分红!宝众宝达IPO募资合理性令人生疑!隐秘“家事”或埋隐忧!

人类常常需要药物来预防和治疗疾病,植物也同样需要药物来抵御和防治自然界对其有害因素的威胁。

近期,一家主要为全球植保、新材料及制药公司提供除草剂、锂化学产品的定制生产服务企业,江苏宝众宝达药业股份有限公司(下称“宝众宝达”)向上交所递交了招股说明书,拟登陆上交所主板进行公开发行。

在此之前,IPO似乎并不是公司的第一选择。根据市场公开信息,公司曾经试图两次“卖身”。2015年10月,冠福股份宣布拟收购宝众宝达,但最终因资产估值、换股价格、交易方式等方面未达成一致意见,导致该收购以失败告终。

无独有偶,2016年7月,钱江生化称拟以非公开发行股份及支付现金的方式,收购宝众宝达控制权,同时募集配套资金,但也无疾而终。

两度“联姻”未果后,公司最终选择独立IPO,近期其公开发行审核已进入问询阶段,不过问询内容的回复,竟牵出了公司创始人及当前实控人背后的“家事”。

虽说是“家事”,由于公司需要登陆二级市场公开发行,那么准确且公开的信息披露便尤为重要,公司背后的股权关系也必然会关系到公司后续的治理emc易倍、控制权的稳定性等问题,加上公司近几年来的大手笔的“掏空式”分红,以及购买大额银行理财等问题,都为其未来的上市之路蒙上 了一层阴影。

招股书显示,宝众宝达主要致力于“为全球知名植保、新材料及制药公司提供定制生产服务,并从事部分动保、医药自主系列产品的生产与销售”,目前公司“主要为全球植保领先企业FMC提供植保原药的定制生产服务,是其在全球范围内少数定制生产服务商之一”。

2020年、2021年及2022年(下称“报告期”),公司营业收入规模分别为8.12亿元、9.08亿元及9.46亿元,逐渐增长,同期,公司净利润分别为1.34亿元、3.09亿元及3.23亿元。

其中,源自植保定制生产业务的收入分别为6.27亿元、6.68亿元及7.1亿元,是公司主要的收入来源。但值得注意的是,公司存在较为严重的大客户依赖问题。

招股书显示,报告期内,来自前五大客户的销售收入占公司营业收入的比例分别为94.01%、93.74%及95.15%。其中,公司对跨国公司FMC的销售占比分别为77.05%、73.58%及73.64%,集中度较高。

对此,公司在招股书中称,公司系国内较早从事植保领域定制生产业务的厂商。与我国植保定制服务领域的领先者联化科技(002250.SZ)类似,宝众宝达于20世纪90年代便与全球植保行业率先尝试定制生产外包模式的跨国公司FMC接触并逐渐建立了合作关系,确立了公司近二十年来深耕定制生产领域的发展方向。

但IPO日报查询发现,同样作为FMC全球范围内的核心定制供应商,联化科技在此前披露的2022年年报中显示,其来自前五大客户的收入占比为65.04%,远低于宝众宝达前五大客户的集中度水平,第一大客户对于联化科技营收的贡献占比也仅为26.76%。

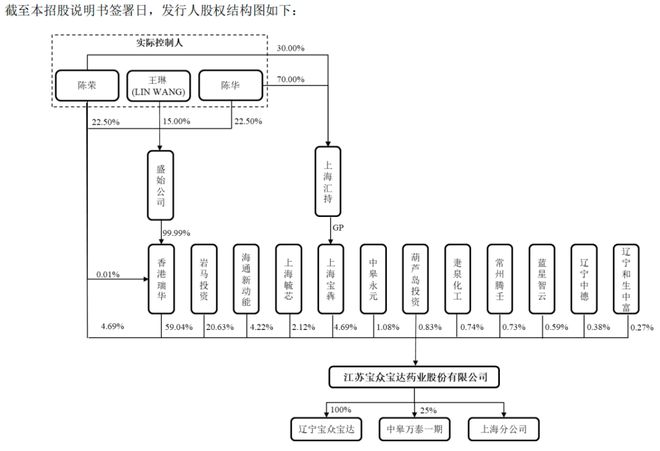

就公司股权结构来看,香港瑞华直接持有公司59.04%的股份,为公司的控股股东。emc易倍陈荣、陈华为兄弟关系,陈荣、陈华和王琳(LIN WANG)已签署一致行动协议,约定若三人无法统一意见,以陈荣意见为准,三人通过香港瑞华间接控制公司59.04%的股份;

同时,陈荣直接持有公司4.69%的股份,陈华通过上海宝犇间接控制公司4.69%的股份,因此,陈荣、陈华和陈琳三人合计控制公司68.41%的股份。emc易倍并且,陈荣担任公司董事长、陈华担任公司副董事长、王琳担任公司董事、总经理,三人为公司的实际控制人。

而当监管部门进一步对于公司的股权关系进行问询,在公司近期给出的回复中,却牵出了宝众宝达背后的隐秘“家事”。

梳理来看,宝众宝达的创始人陈金根于2019年去世,但却并未留下遗嘱,当时其在世的法定继承人共有其母亲朱妹舍,配偶胡琴妹,以及子女陈荣、陈华、王晟、陈娇六人。

其母朱妹舍在陈金根去世后,签署了《放弃继承权声明书》,而其余五名法定继承人及王琳,六方于2020年1月签订《继承析产协议》,该协议约定盛始公司(即宝众宝达控股公司)的股权,按照陈荣22.5%、陈华22.5%、胡琴妹20%、王琳15%、王晟10%、陈娇10%的比例进行分配。

根据公司的问询回复,王琳与陈荣、陈华之间不具有亲属关系和关联关系,但王琳与陈荣、陈华之父陈金根,也就是宝众宝达那位已经去世的创始人,育有两名子女王晟、陈娇。

通俗来说,王晟、陈娇实际系公司创始人陈金根的“私生子”,两人的母亲王琳在公司担任董事及总经理职位。招股书显示,由于陈娇尚未成年,因此其继承的股份由王琳代为管理。

这虽是创始人自家“家事”,但由于公司作出公开发行上市的决定,那么公司未来的管理情况与发展便与投资者息息相关,他们一旦就公司发展产生分歧,是否会对公司未来的治理、控制权的稳定性等问题造成影响,还需要画上一个大大的问号。

而在问询回复中,宝众宝达称,陈荣、陈华与王琳“共同建立了良好的信任关系”,但在利益面前,这种信任关系究竟是否坚固、能够维持多久?上市之后是否会发生变故?未来还需要持续性的关注。

另外,除三位实控人合计控制公司68.41%的股权之外,创始人配偶胡琴妹持有公司11.81%的股份,王琳之子王晟持有公司5.9%的股份,王琳之兄王维持有公司0.36%的股份,计算下来,庞大的陈氏家族成员共计持有公司86.48%的股权。

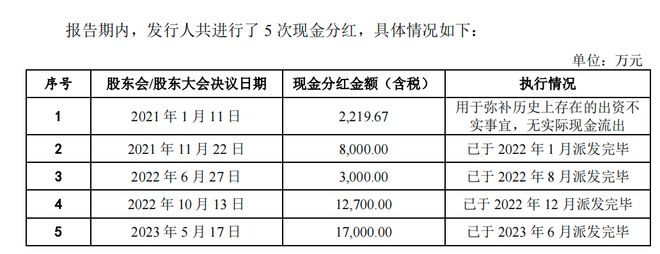

而在报告期内,宝众宝达共计进行了5次大手笔的现金分红,累计派发金额4.29亿元,根据上述情形,这5次现金分红无疑大部分进入了陈氏家族的腰包之中。

另外值得一提的是,根据上交所官网显示,公司的IPO申请受理日期为2023年6月30日,而公司最后一笔分红发生在2023年5月17日,分红金额为1.7亿元,且显示已于2023年6月派发完毕。公司此前在2022年10月13日也进行了1.27亿元的现金分红。分红数额在公司上市前的激增,让人不得不质疑该行为是否为突击分红?

从宝众宝达近几年的发展来看,2020年到2022年,由于下游市场需求旺盛、竞争对手停产,从而导致客户供应缺口增大等原因,市场对于公司部分植保产品的需求量较大,从而导致公司部分植保产品出现实际产量超出环评批复产能的情形。招股书显示,报告期内,公司植保产品的产能利用率分别为148.15%、132.69%及128.39%。

在这种情况下,公司意图通过登陆二级市场,进行公开募资从而进一步扩大产能。根据招股书,此次IPO,宝众宝达拟募集资金10亿元,其中9.2亿元用于辽宁生产基地建设项目,8000万元用于产业技术研究院项目。

招股书显示,2020年-2022年及2023年上半年,公司分别将15.2亿元、52.5亿元、25.49亿元及2.5亿元用于购买银行理财产品。

对此,宝众宝达在招股书中表示,为充分利用闲置资金,提高资金使用效率,在不影响公司日常运营和资金安全前提下,购买了银行理财产品。购买理财产品的交易对手方均为中国银行、兴业银行和南京银行等银行机构,理财产品资金流向主要为同业存单以及债券类等风险较低的产品,发行人均按到期日赎回理财产品,不存在通过理财产品将资金投向关联方、客户的情形。

诚然,对于上市公司或非上市公司来讲,通过购买理财产品,公司能够在一定程度上利用闲置资金,且能够获取一定比例的稳定收益。

但如果像宝众宝达这样,宁愿将巨额资金用来购买理财产品,而不是投入公司进行进一步扩大生产和再发展,其背后的原因究竟是什么?难道是公司自身对其未来发展并不自信,所以选择通过购买银行理财的方式,力求获取稳定的收益吗?

那么在这种情况下,公司却依旧要上市募资,也就是用投资者的钱进行扩大再生产,其行为背后的合理性如何?

另外,就行业来看,2023年以来,全球植保市场进入“去库存”行情,宝众宝达的部分除草剂产品也出现了“量价齐跌”的窘境。

2023年上半年,公司甲磺草胺的销售数量为399吨,销售单价为16.68万元/吨,同比分别下滑了54.84%和15.12%;同期,公司异噁草松销售数量也出现下滑,同比下滑幅度为36.14%。

对此,宝众宝达在招股书中坦言,主要系受全球植保行业去库存影响,导致公司产品销量下滑。“在过去几年全球供应链及物流在多重因素的冲击下,对植保行业产业链产生了一定的影响,下游客户均存在一定程度上的提前采购与备货,叠加2023年不利气候等因素的影响,2023年以来全球植保市场进入去库存行情。”

在明知全球进入“去库存”行情之下,公司加码进一步扩大产能的考量是什么?未来公司新增产能是否能够被消化等问题,预计仍旧需要公司进一步的回应。

EMC易倍

EMC易倍

2024-03-26

2024-03-26  浏览次数:

次

浏览次数:

次  返回列表

返回列表